PANORAMA DES SERVICES DIGITAUX EN ASSURANCE – EDITION 2021

Vous l’attendiez, il est de retour : le panorama annuel des services digitaux en assurance IARD – édition 2021 ! Les espaces clients Web et mobile de 21 acteurs (assureurs, bancassureurs et assurtechs), ont été étudiés sous deux angles : la richesse fonctionnelle et la qualité de l’expérience utilisateur. Cette méthodologie croisée nous a permis d’identifier les grands enjeux des services digitaux en assurance et d’esquisser les tendances de demain.

Cette édition s’inscrit dans le contexte particulier de la crise du Covid qui a accéléré fortement l’usage des canaux digitaux dans la vie quotidienne des Français. De cette analyse, ressortent deux tendances clés :

- Une accélération de la mise à disposition et de la fluidification des parcours digitaux de souscription et gestion des sinistres

- Un élargissement de l’offre de services digitale, via l’intégration de plateformes servicielles et de pratiques éthiques

Une consolidation des fondamentaux de l’assurance sur le digital

Des assureurs qui visent la simplification et la fluidification de leurs parcours

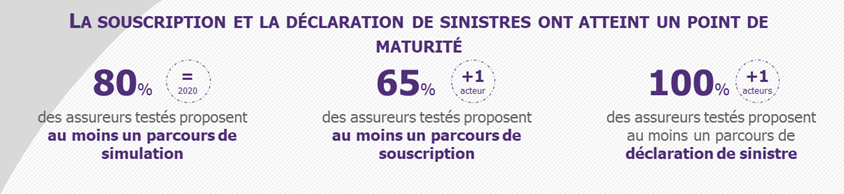

Une large majorité des acteurs testés proposent sur leurs espaces clients des parcours de souscription et gestion de sinistres.

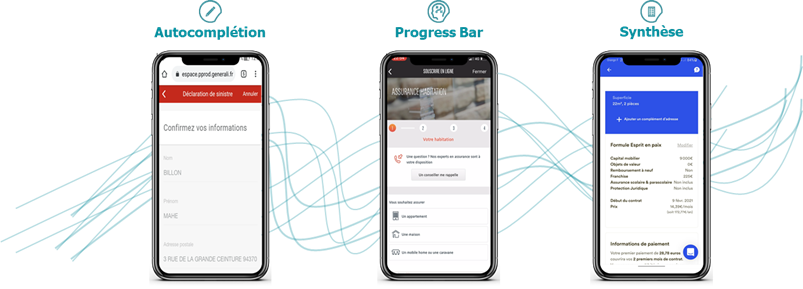

Leur enjeu principal cette année, a été d’améliorer l’expérience client sur ces deux typologies de parcours dans un objectif de simplification et fluidification en mettant en place :

- De l’auto-complétion pour faciliter le remplissage des champs dans les parcours (proposé par 72% des acteurs étudiés)

- Des « progress bar » permettant de visualiser l’avancement dans le parcours (proposées par 61% des acteurs étudiés)

- Des récapitulatifs de fin de parcours re-designés pour rassurer l’utilisateur et éviter les erreurs de saisies (proposés par 61% des acteurs)

Certains acteurs, et notamment les néo-assureurs (Luko, Leocare) se distinguent par deux fonctionnalités majeures répondant à de nouveaux modes de consommation client :

- Le temps réel, principalement pour l’indemnisation des petits dommages : les demandes d’indemnisation simples sont analysées en temps réel grâce à l’intelligence artificielle et peuvent être approuvées en quelques secondes

- L’omnicanalité: le client est renvoyé vers une assistance humaine pour le rassurer. Cette assistance peut prendre plusieurs formes (chatlive, visioconférence, planification de rappel) et apparaître de manière facultative (sollicitation proactive du client en cas de besoin) ou obligatoire (bascule en visio en fin de parcours pour le finaliser)

Une progression des fonctionnalités de gestion du contrat pour rendre le client plus autonome au quotidien

Dans un contexte de crise COVID qui a recentré le conseiller sur des activités d’accompagnement plus complexes, les assureurs ont enrichi leurs espaces client avec des fonctionnalités de gestion de contrat. Trois fonctionnalités de gestion se démarquent :

- La gestion documentaire via un espace dédié : 85% des assureurs testés proposent un espace documentaire sur leur application

- La modification des données personnelles : 43% des assureurs testés sur application permettent la modification des données par l’assuré (ex : adresse postale, email, numéro de téléphone)

- L’adaptation et l’ajustement des garanties : 37% des assureurs testés permettent de demander ou de réaliser l’ajout ou la modification des garanties de façon immédiate (chez les assurtechs) et en asynchrone (chez les acteurs traditionnels) depuis leur application

Des fonctionnalités de prévention plus valorisées dans les espaces clients

Outre les fonctionnalités de gestion du contrat, la prévention s’invite au premier plan des espaces clients dans les dashboards, tabbars ou espaces dédiés accessibles depuis le menu :

- Le contenu proposé est plus gamifié et vise à impliquer davantage l’utilisateur. Ce ne sont plus des articles ou vidéos que le client consomme mais des fonctionnalités ludiques qu’il manipule et avec lesquelles il est invité à interagir

- Le contenu est personnalisé et poussé à l’utilisateur de manière proactive

A titre d’exemple, GMF met à disposition de ses assurés un simulateur permettant de calculer son taux d’alcoolémie et propose, si nécessaire, un lien vers le service de VTC, Uber. Dans la même logique, l’assurance habitation 2.0 de Luko permet à l’assuré grâce à de la domotique de recevoir des alertes lorsqu’un appareil dangereux est branché ou lorsqu’une fuite d’eau est détectée à son domicile.

Des évolutions au-delà du cœur de métier de l’assureur

Une approche servicielle pour un meilleur accompagnement des assurés au quotidien

62% (1) des assurés considèrent le fait de proposer des produits extras assuranciels comme le facteur le plus important lorsqu’ils choisissent un assureur.

Ainsi, en 2021 des plateformes de services autour de l’accompagnement se sont largement répandues dans les espaces clients. En France, les assureurs ont choisi d’accompagner le client sur certains moments de vie ou des besoins particuliers avec un double objectif :

- Augmenter le taux de fréquentation des espaces clients

- Détecter des opportunités de vente via la détection de moments de vie (ex : un déménagement, un nouvel achat, etc.)

Luko, par exemple, a créé un service de « téléconsultation pour la maison », disponible depuis l’espace client Luko : Docteur House. Celui-ci permet de prendre gratuitement un rendez-vous en visioconférence avec un professionnel pour bénéficier d’un diagnostic et de conseils pour les travaux de la maison (ex : aménagement, révision chauffe-eau, etc.). L’assureur met ensuite à la disposition de ses assurés une liste de prestataires, apportant ainsi un gain de temps et un gage de qualité à ces derniers.

Luko, par exemple, a créé un service de « téléconsultation pour la maison », disponible depuis l’espace client Luko : Docteur House. Celui-ci permet de prendre gratuitement un rendez-vous en visioconférence avec un professionnel pour bénéficier d’un diagnostic et de conseils pour les travaux de la maison (ex : aménagement, révision chauffe-eau, etc.). L’assureur met ensuite à la disposition de ses assurés une liste de prestataires, apportant ainsi un gain de temps et un gage de qualité à ces derniers.

Également, AXA avec sa plateforme Mes Travaux, permet à des utilisateurs (clients ou non), d’identifier des professionnels pour réaliser des travaux, de faire un devis, de payer en ligne et de suivre le déroulé de la prestation en ligne.

Au-delà de l’hexagone, l’assureur Ping An fait office de modèle sur l’approche globale des besoins des assurés. Ce géant chinois – qui évolue dans un écosystème légal diffèrent de celui que l’on peut rencontrer en France – propose à ses assurés de nombreux services dans les secteurs de l’automobile, la finance, l’immobilier ou encore la santé. Il propose ainsi un large panel de fonctionnalités pour faciliter le quotidien de ses clients. Ils peuvent ainsi effectuer une téléconsultation, gérer leurs rendez-vous médicaux, ou bien encore commander leurs médicaments sur la même application.

Des pratiques éthiques pour l’assurance responsable de demain

85% (2) des Français déclarent être favorables à ce que les assureurs encouragent les comportements responsables, voire sanctionnent les comportements non responsables.

Pour répondre à cette attente, les assureurs et bancassureurs se sont mis en mouvement et proposent des fonctionnalités dites « responsables ».

Par exemple, la MAAF a mis en avant dans son espace client, une communauté solidaire permettant aux assurés de se venir en aide mutuellement lors de la survenue d’une catastrophe naturelle (ex : inondations).

On retrouve aussi des initiatives autour du financement d’associations. Luko propose par exemple à ses assurés de reverser (« Give back ») les primes non utilisées à une association de leur choix : ils peuvent consulter le projet de l’association et sélectionner le projet qu’ils souhaitent soutenir via leur application.

Conclusion

En 2021, les assureurs ont consolidé leur fondamentaux sur les parcours, les fonctionnalités de gestion de contrat et ont remis en valeur leurs activités de prévention.

Mais ils ne sont pas arrêtés là, ils ont commencé à travailler les contours de démarches plus innovantes comme l’apport de services dits « extra-assurance » ou la mise à disposition de fonctionnalités digitales mettant en avant un modèle sociétal et environnemental plus responsable. Bien que n’étant encore qu’à ses débuts, la prise en compte de ces considérations dans le monde de l’assurance pourrait prendre de l’ampleur dans les prochaines années.

(2) Etude Deloitte – A demanding future – the four trends that define insurance in 2020