Semaine thématique : la silver économie et l’assurance – article 1/4

La Silver Economy est aujourd’hui présentée comme un des moteurs de la croissance économique sur les prochaines années. Ainsi, le chiffre de 300 000 créations d’emploi d’ici 2020 est souvent avancé. Pour appuyer cet envol, de nombreuses initiatives ont été prises, telle que le lancement de la filière « Silver Economy » par les Ministres Arnaud Montebourg et Michèle Delaunay le 12 décembre 2013. Cette initiative publique indique que l’essor n’est pas inné : en effet, la silver economy pose de nombreuses questions, notamment celle du financement. Les assureurs sont aujourd’hui en première ligne face à ces nouveaux besoins. Quels sont les nouveaux risques associés ? Quelles sont les premières réponses apportées ? Quelles en sont les limites ?

La silver economy, une population à risque qui croît

Selon l’INSEE, la France comptait en 2016, 15 millions de personnes âgées de plus de 60 ans, soit plus de 20% de la population totale. Ce nombre devrait augmenter, puisque l’Institut estime qu’il atteindra 20 millions en 2030, soit environ 30% de la population totale estimée. Ce chiffre monterait même à 35% à horizon 2050. Cette croissance est expliquée par l’effet conjugué de l’augmentation de l’espérance de vie et de la stagnation, voire même la réduction, du taux de natalité.

Le développement de l’espérance de vie est une bonne nouvelle : en France, elle est passée de 73,6 et 67 ans (respectivement pour les femmes et les hommes) en 1960 à 85,1 et 79 ans en 2015, toujours selon l’INSEE, ce qui place la France dans les pays où l’on vit le plus longtemps en Europe. Néanmoins, selon la Caisse nationale d’assurance vieillesse, ce chiffre cache le fait qu’en France « on vit vieux, mais relativement mal » puisque, notamment, l’espérance de vie en bonne santé ne serait que de 63,4 ans en 2015. Cet écart significatif entre ces deux âges s’explique surtout par les risques liés au vieillissement. Ainsi, après 65 ans, les risques de maladies chroniques, de fragilité et de perte d’autonomie augmentent.

Le coût associé à ces risques est important et diffus. Ainsi, la Fondation Alzheimer considère que le montant mensuel dépensé par une personne en perte d’autonomie est de 1 800€ à domicile et de 2 500 € en établissement, dont 1 000€ de reste à charge. Autre exemple, selon Jean-François Ropelewski, directeur du marketing d’AG2R la Mondiale, « plus d’une intervention des pompiers sur cinq concerne un sénior étant tombé à cause d’un domicile non adapté. Et si l’on veut aménager un logement, il faut compter environ 12 000 euros ».

La gestion du vieillissement de la population, et notamment son financement, est donc un enjeu majeur pour notre système de protection sociale.

Les premières réponses des assureurs

Pour faire face à ce nouveau défi, de nombreuses réponses ont déjà été apportées, que ce soit par les pouvoir publics ou par des acteurs privés.

Ainsi, la Caisse nationale d’assurance vieillesse et son réseau ont décidé de développer une approche autour du « bien-vieillir ». Cela passe notamment par la proposition de réponses graduées et adaptées aux fragilités qui surviennent avec l’avancée en âge. De plus, selon eux, la question de la dépendance n’est pas l’unique difficulté que rencontrent les personnes âgées en vieillissant. Si environ 10% des plus de 65 ans seront confrontés à ces situations, l’enjeu est de faire en sorte que cette proportion n’augmente pas, voire qu’elle diminue. C’est bien dans cet esprit que l’Union Européenne a notamment défini comme objectif commun la nécessité de gagner deux ans d’espérance de vie sans incapacité d’ici 2020. Pour l’atteindre, 63 projets ont été menés en 2016 pour un montant de 6,5 millions d’euros, comme par exemple le crédit d’impôt pour les dépenses d’équipement en faveur de l’aide aux personnes ou le Kit de Prévention, sorte d’audit technique de l’habitat afin de faciliter le maintien de l’autonomie à domicile.

La couverture de ces risques attire également les acteurs privés. Ainsi, les produit d’assurance « Dépendance » se sont développés ces dernières années. De façon générales, ils prévoient le versement d’un capital ou d’une rente à partir de la survenance d’une perte d’autonomie (au titre des grilles AVQ ou AGGIR). Néanmoins l’offre actuelle ne semble pas correspondre suffisamment aux besoins. En effet, Les primes moyennes de complémentaire santé ont cru annuellement entre 2003 et 2015 de 6,3 % en moyenne pour tous les âges. Sur la même période, ces mêmes primes n’ont évolué annuellement que de 5,8 % pour les plus de 65 ans selon Les Echos, alors que ce segment d’assurés représente 56 % de la consommation de produits assurantiels en France. Pourtant, les plus de 65 ans disposent d’un revenu mensuel moyen de 2 076 € et ce montant devrait augmenter de 0,6% par an d’ici 2020, selon Les Echos.

Le besoin de repenser les produits et services

Il apparait aujourd’hui que le principal enjeu est celui de la prévention. Ainsi, plus le degré de dépendance augmente, plus le coût grimpe, comme l’indique les chiffre de la Fondation Alzheimer cités plus haut. En conséquence, il semble important de bien segmenter les populations selon leurs besoins et de penser un modèle de financement récurent.

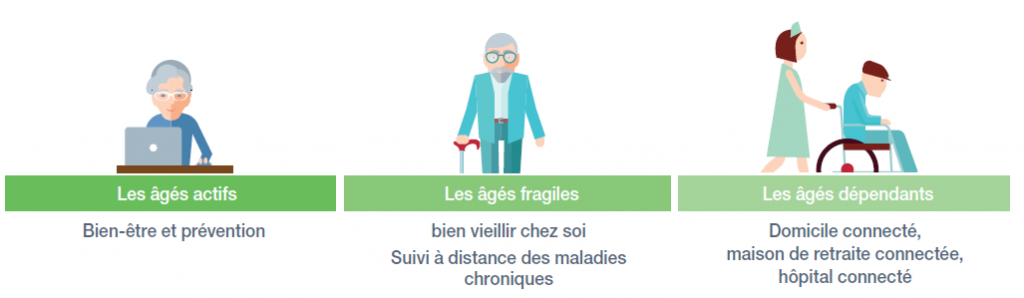

Ainsi, selon Caisse nationale d’assurance vieillesse, il est possible de différencier trois profils : les âgés actifs, les âgés fragiles et les âgés dépendants.

Cependant, même avec cette segmentation, il reste à identifier les services pertinents pour chaque catégorie dans l’objectif de retarder les risques de fragilisation et de dépendance ainsi que le passage en institution. Pour les assureurs, l’enjeu est donc de concevoir des produits attractifs pour les plus jeunes des séniors, offrant des garanties sur le long-terme, mais également des services à court-terme permettant d’améliorer leur bien-être et retardant par le même coup leur fragilisation.

Pour résoudre cette équation, les assureurs ont de nombreux leviers à leur disposition : une meilleure intégration avec le régime obligatoire, le développement de nouvelles offres plus adaptées et de services à la personne autour des objets connectés ou de la domotique.

En plus de ces leviers de développement, la communication auprès de cette population est de plus en plus spécifique, ciblée et pédagogique dans une volonté sensibiliser un large public : allant des personnes âgées actives aux personnes fortement dépendantes et en passant par les aidants qui souvent jouent un rôle essentiel.

Rendez-vous demain pour mieux comprendre la stratégie de communication des différents acteurs auprès de cette population.