Le risque naturel est un enjeu majeur pour les assureurs. Les indemnités versées ont considérablement augmenté au cours des précédentes décennies et les prévisions pour la première moitié du XXI ème siècle ne présagent aucune amélioration en France.

Le risque naturel en France, un véritable enjeu assurantiel

Le risque géologique, un potentiel de destruction réel

En France, le risque géologique est principalement d’ordre sismique, bien que certains territoires ultra marins soient également soumis aux risques volcanique et tsunamique. Toutefois, si aucune commune Française n’est située en zone à forte sismicité, près des deux tiers doivent répondre à des normes de constructions parasismiques adaptées. Par ailleurs, le risque d’un séisme majeur (comme en 1909) pourrait coûter aux assureurs de 100 millions à 8 milliards d’euros rien que sur le bâti résidentiel. Ce risque reste cependant difficile à apprécier à cause d’une période de retour dépassant le siècle, voire le millénaire (soit une probabilité d’occurrence dans l’année inférieure à 1%).

Le changement climatique, un facteur d’aggravation des coûts …

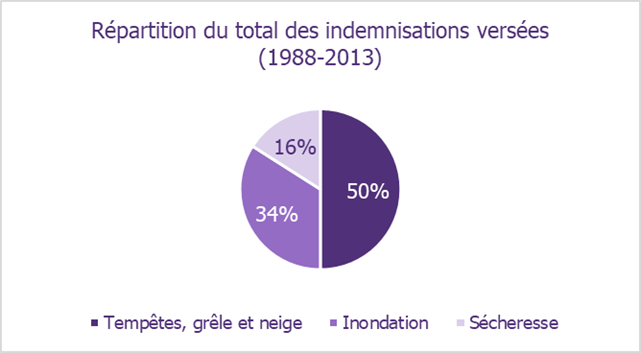

Pour les assureurs Français, ce sont essentiellement les sinistres d’origine climatique qui présentent le coût le plus élevé.

Parmi les sinistres climatiques dont le surcoût anticipé ne laisse aucun doute sur la responsabilité prépondérante du dérèglement climatique, les épisodes de sécheresse sont sensiblement plus intenses, plus longs et plus fréquents. 60% du surcoût assurantiel sera directement imputable à ce phénomène. Les dégâts se traduisent essentiellement par un mécanisme de subsidence des sols argileux (retrait puis gonflement) du fait de précipitations insuffisantes. Entre 1988 et 2013, 600 000 habitations ont été endommagées pour une indemnisation moyenne de 12 700 euros, soit le péril en moyenne le plus coûteux. Le changement climatique devrait également avoir un impact non négligeable sur les épisodes de submersions marines en raison de la hausse du niveau de la mer.

… mais pas déterminant

En revanche, l’impact du dérèglement climatique reste marginal sur les inondations hors submersions marines (3% du surcoût pour les assureurs). Il n’existe en revanche aucun consensus scientifique sur les conséquences du changement climatique sur les phénomènes TGN (tempêtes-grêle-neige) en France métropolitaine. En effet, les simulations se contredisent selon les modèles retenus, prédisant tantôt renforcement, tantôt diminution de la force des vents au cours du siècle.

L’explosion des indemnisations des sinistres naturels

Un constat alarmant

Entre 1988 et 2013, en moyenne les assureurs ont indemnisé 431 000 sinistrés climatiques par an. Parmi les sinistrés TNG et inondation, 80% étaient des particuliers, et ces derniers pesaient 52,8% des indemnisations versées par les assureurs. Par ailleurs, il convient de garder à l’esprit que ces montants correspondent aux indemnisations anticipées et que celles-ci correspondent à environ 75% des dégâts réels. Si les assureurs s’attendent à un surcoût de 44 milliards d’euros (+90%) d’indemnisations climatiques en cumulé sur les 25 prochaines années, seul un tiers de ce montant est attribuable au changement climatique.

Des facteurs socio-économiques, à l’origine de l’aggravation de la facture climatique

En réalité ce sont des facteurs socio-économiques qui expliquent la plus grande part de ce surcoût. En effet, près de la moitié de la charge supplémentaire attendue est le résultat de l’enrichissement naturel du pays. Celle-ci se traduit par des concentrations de logements, d’entreprises et d’infrastructures plus importantes, entraînant mécaniquement la hausse des indemnisations à périmètre de catastrophe constant. Les assureurs prennent également en compte la hausse de valeur globale des habitations et entreprises. A cela s’ajoute la migration de population vers des zones soumises à aléas, créant un effet démultiplicateur sur la valorisation des sinistres.

Les assureurs réagissent

Face à cette montée inexorable de leurs coûts, les assureurs ripostent et cherchent des solutions aussi bien en amont qu’en aval des sinistres naturels

Des recommandations pour une modernisation réglementaire

En termes de prévention, les assureurs participent activement aux recherches menées par les organismes publics chargés d’étudier les risques naturels, mais aussi les dysfonctionnements liés en France. Les conclusions et les propositions sont répertoriées au sein d’un « livre blanc de la prévention et de la protection des aléas naturels », rédigée par la profession, et seront portées lors de la modernisation du régime des catastrophes naturelles prévue avant l’été 2019.

Parmi les propositions de la profession, une refonte du système de franchise (plafonnement pour les petites entreprises, liberté de fixation pour les grandes entreprises et collectivités…), un engagement de la responsabilité des constructeurs, l’inclusion des frais de relogement dans le régime de catastrophe naturelle, une réorientation de l’utilisation de certains fonds (Fonds Barnier » ou Fonds de prévention des risques naturels majeurs), de meilleurs taux de couverture dans l’outre-mer… Débats à suivre.

Des engagements dans la lutte contre le réchauffement climatique

Par ailleurs, les assureurs s’engagent contre le réchauffement climatique, deuxième facteur de surcoût des catastrophes climatiques, à travers plusieurs prismes. Près des deux tiers des compagnies d’assurances intègrent désormais des critères « environnementaux, sociaux et de gouvernance (ESG) et climat » dans leur stratégie d’investissement. Dans le détail, 60% de leurs actifs sont couverts par une analyse ESG et 40% par une analyse climat. Les assureurs promettent également d’inclure dans leur offre, des supports en unités de comptes bénéficiant de labels responsables, notamment lors de la souscription de nouveaux contrats d’assurance-vie. Enfin, de nombreux assureurs français s’engagent à ne plus investir dans les entreprises qui poursuivraient un plan de développement de nouvelles centrales à charbon.

En France, depuis quelques années, les assureurs ont bien pris la mesure des enjeux liés à l’explosion des indemnisations des sinistres d’ordre naturel. Malgré ce phénomène qui paraît inéluctable, les assureurs sont en ordre de bataille. Ils s’accordent notamment sur une meilleure prévention des risques de la part des collectivités et comptent sur une responsabilisation de tous (assurés, constructeurs, collectivités, Etat…) afin de limiter les dégâts.