La loi n° 2019-486 du 22 mai 2019 relative à la croissance et à la transformation des entreprises, communément appelée loi PACTE, impacte plusieurs secteurs d’activité et l’assurance n’y échappe pas.

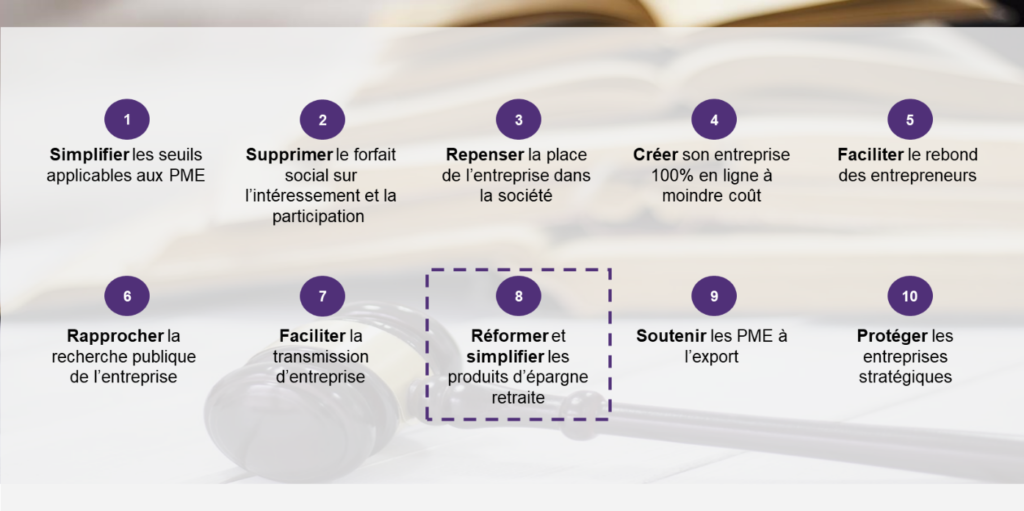

Les mutations enclenchées par ladite loi expriment la volonté du gouvernement d’adresser une dizaine d’enjeux économiques dont la réforme et la simplification des produits épargne retraite.

L’objectif primaire et commun aux différents volets de la loi est de favoriser la croissance économique, notamment des entreprises de taille petite ou moyenne.

Pour ce faire, il faut donner aux entreprises les moyens d’innover, de se transformer, de grandir et de créer des emplois. C’est dans cette logique qu’a émergée l’idée de réorienter une partie de l’épargne des français vers le financement des entreprises autour de laquelle gravitent quatre principaux enjeux de l’épargne retraite

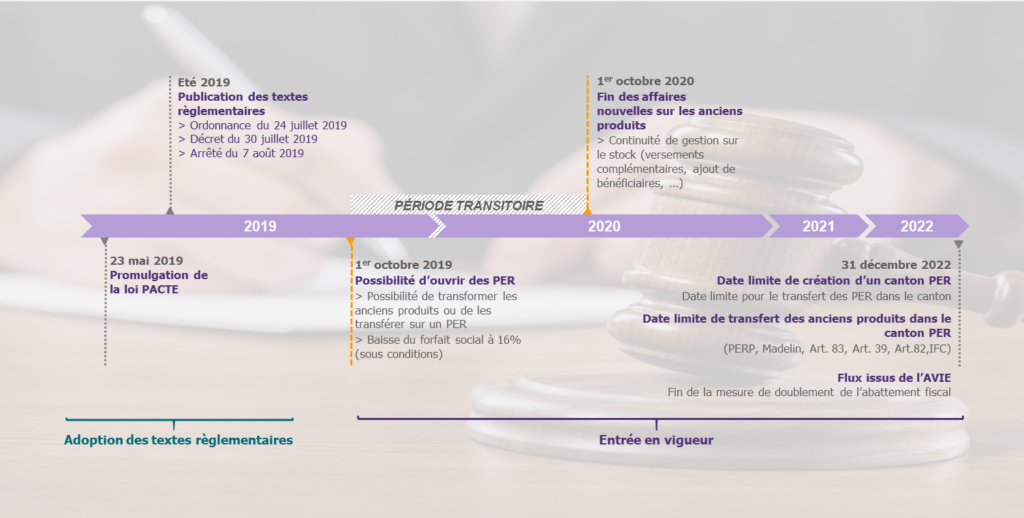

Les articles 71 et 72 répondent à cet enjeu de réforme et de simplification de l’épargne retraite et deux produits s’en retrouvent visés : l’épargne retraite et l’assurance-vie.

Avant de se pencher sur les évolutions apportées par la loi PACTE, il convient donc de bien comprendre le contexte qui la sous-tend.

Nous approchons dans notre analyse le prisme des différentes parties prenantes : l’Etat, les assureurs et les gestionnaires d’actifs, ainsi que les consommateurs.

Zoom sur les articles 71 et 72 de la Loi Pacte

Le projet de loi PACTE a été coconstruit après une période de concertation avec les différents acteurs concernés et permet ainsi d’adresser, sous plusieurs angles, divers enjeux relatifs à la structure du marché assurantiel ainsi qu’à l’offre de services.

Les quatre enjeux de l’épargne retraite et de l’assurance-vie

Concernant l’épargne retraite, la volonté de diversifier les sources de revenus des Français pour leur retraite cela passe par la simplification et une meilleure attractivité de l’offre.

De meilleures possibilités de rendement (gestion pilotée à horizon) ainsi que la sécurisation des placements investis sont donc impératifs.

Aussi, la loi PACTE adresse-t-elle plusieurs problématiques relatives à la protection du « consommateur ». Dans cette logique a été accentuée l’obligation de transparence sur la rentabilité de l’épargne.

Les quatre points marquants concernant la retraite

- Une épargne retraite plus simple et flexible : Simplification des règles autour de trois produits. Soit un produit individuel succédant au Perp et au Madelin et deux produits collectifs, l’un universel sur le modèle du Perco, l’autre pouvant cibler certaines catégories de salariés sur le modèle de l’article 83.

- Une portabilité de tous les produits d’épargne retraite : L’épargne accumulée sera portable d’un produit à un autre et la fiscalité harmonisée tout comme les cas de déblocage anticipé.

- Des sorties en capital et des avantages fiscaux pour la liquidation en rente : Les épargnants ont la possibilité de choisir entre une sortie en capital ou en rente pour les encours constitués à partir des versements volontaires ou issus de l’épargne salariale. Un avantage fiscal de 10% est appliqué pour les liquidations en rente.

- Cantonnement des fonds : Un fond cantonné est un fonds géré dans une comptabilité propre et isolée dans les comptes de l’assureur. Cela permet de protéger les épargnants et de garantir les engagements concernés

La déclinaison sur les produits Assurance-vie

- Un fonds euro croissance modernisé : La loi PACTE vise à simplifier et à améliorer le fonctionnement des produits euro croissance pour les rendre plus lisibles et attractifs. Pour ce faire, un taux de rendement unifié sera pratiqué pour tous les épargnants. Il pourra, en outre, être bonifié par des engagements d’investissement plus longs. La garantie du capital à l’échéance sera maintenue à la demande du ministre de l’Économie et des Finances, Bruno Le Maire.

- Transfert des contrats d’assurance vie au sein du même assureur : La loi PACTE prévoit pour les épargnants la possibilité de transferts internes des contrats d’assurance-vie. Cela permet aux épargnants de dynamiser leur placement en choisissant les offres aux meilleurs rendements.

- Des contrats d’assurance-vie plus responsables et plus durables : La loi PACTE impose aux organismes assureurs de proposer, dans le cadre de leur produit assurance-vie, au moins une unité de compte se rapportant à l’investissement socialement responsable (e.g label ISR), à la finance solidaire (e.g label Finansol) et à la transition énergétique (e.g label TEEC). Cette obligation a pris effet à partir du 1er Janvier 2020.

- Une obligation d’information des souscripteurs : L’obligation d’information auprès des souscripteurs est renforcée. Ainsi, les assureurs devront annuellement communiquer des informations détaillées sur chaque unité de compte (performance brute et nette de frais, frais prélevés, commissions, rendement garanti moyen, etc.). De même, au moins une fois par trimestre, l’assureur doit être en mesure de fournir aux épargnants une information sur la part réelle de leur épargne allouée (part d’actions investis dans des fonds solidaires, évolution de la valeur du rachat des actifs, etc.)

Les enjeux pour les assureurs/gestionnaires d’actifs

L’avènement de la loi PACTE signifie pour les organismes assureurs une refonte en profondeur de leur activité. Ils devront donc adresser et anticiper un certain nombre d’enjeux et de problématiques, tant sur le plan stratégique que sur le plan opérationnel.

Les impacts en termes de distribution

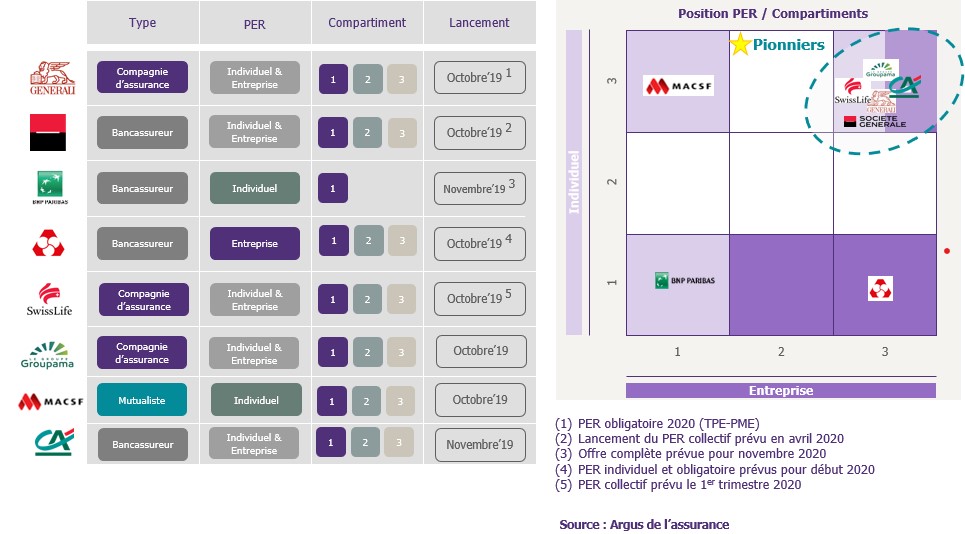

Du point de vue de leur offre produit, les compagnies d’assurance doivent repenser l’architecture de leurs propositions clients. A titre d’exemple, Generali, LCL, ou encore AG2R La Mondiale ont tous communiqué sur leurs sites web le lancement de leurs nouveaux PER.

Quelques premiers produits créés en accord avec la loi PACTE sont résumés dans la matrice et le tableau suivants :

Ainsi, la loi PACTE présente une réelle opportunité pour les compagnies d’assurance de se différencier dans un contexte où la concurrence est de plus en plus accrue, où les clients sont de plus en plus volatiles, et où l’environnement économique de taux bas invite à ouvrir de nouvelles voies pour conquérir des marchés encore ouverts aux nouveaux entrants.

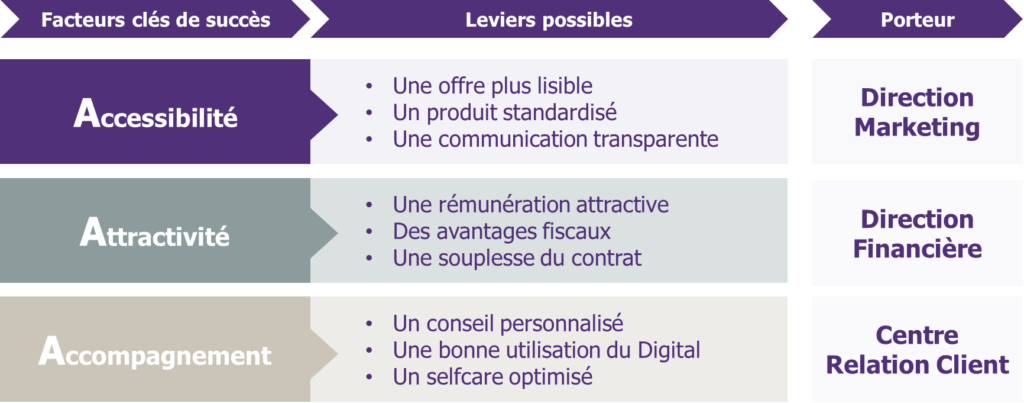

Pour ce faire, les assureurs doivent bien comprendre le comportement du consommateur et anticiper ses besoins spécifiques. Les épargnants sont à la recherche d’une offre compréhensible et attractive ainsi que d’un accompagnement personnalisé. De plus, concernant l’épargne retraite, l’épargnant a besoin d’être convaincu de l’intérêt des placements qu’il effectue et rassuré sur ses choix ainsi que sur la possibilité de débloquer des fonds en cas de besoin (e.g achat d’une résidence principale)

Nous pouvons identifier un certain nombre de facteurs clés de succès pour la refonte de l’offre produits ainsi que des leviers qui pourraient être exploités dans ce sens :

De même, pour offrir une meilleure expérience à leurs clients, les organismes assureurs vont très probablement envisager des nouveaux partenariats stratégiques avec des gestionnaires d’actifs permettant de proposer, par exemple, des rendements compétitifs.

Ces alliances constituent par ailleurs un levier pour les gestionnaires d’actifs afin de conquérir le marché de l’épargne retraite. D’autres feront le choix de s’adapter indépendamment pour s’introduire dans le marché de l’épargne retraite.

Par ailleurs, comprendre le comportement du consommateur n’est pas suffisant. Il est également nécessaire de s’inscrire dans une démarche pédagogique afin de changer les habitudes de consommation des souscripteurs. L’Etat, ainsi que les organismes assureurs, ont pour objectif de favoriser les engagements sur des UC alors que 80% des placements sont investis sur des fonds euros.

Efficacité opérationnelle

La quasi-totalité des métiers de l’assurance est concernée par les réformes PACTE et toutes les directions métiers doivent se mobiliser pour intégrer efficacement les nouveautés à leurs processus métiers déjà établis.

Au niveau organisationnel, des problématiques de performance opérationnelle émergeront, par exemple, du fait de l’augmentation des actes de gestion Back et Middle office. Se poseront donc des questions d’évolution des équipes ou de restructuration de certaines directions, entre autres.

La contrainte projet

La mise en conformité avec la loi PACTE impacte la chaîne de valeur des structures concernées et plusieurs projets sont lancés afin de réussir cette mise en conformité.

Par exemple, au niveau des ressources humaines, nous pouvons logiquement anticiper des enjeux de montée en compétence des équipes sur les nouveaux produits et pratiques commerciales, ce qui amènera les directions RH à revisiter leurs plans de formation, voire de recrutement.

La refonte de l’activité impacte également les systèmes d’informations des assureurs qui devront par exemple mettre en place de nouvelles règles de gestion de la fiscalité ou encore prendre en considération les évolutions de l’offre.

Les attentes des clients

Les différents Personae

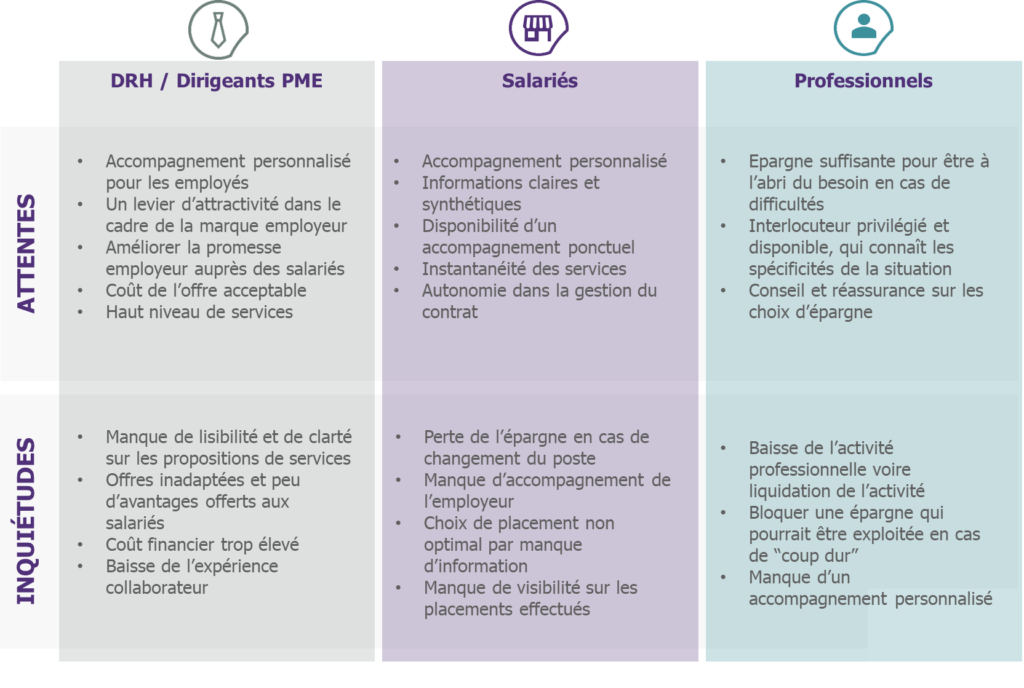

Si les produits d’épargne sont divers, c’est bien sûr pour répondre à des attentes et à des inquiétudes qui varient selon le profil de l’épargnant.

Dans cette logique, il est possible de définir trois grands segments de consommateurs pouvant être associés à trois grandes typologies de Personae, chacune ayant ses propres attentes et inquiétudes quant à l’épargne retraite :

Leurs attentes

Une des difficultés rencontrées par les porteurs d’offre sur le marché de l’épargne retraite concerne la multiplicité des attentes ainsi que les aversions des clients.

Les tendances de la consommation

Du fait de divers facteurs exogènes, l’épargne retraite reste peu développée en France, malgré un niveau important de l’épargne globale. Ainsi, selon la DREES, l’épargne retraite ne représenterait que 2.1% des prestations de retraite versées.

Du côté de l’assurance-vie, une aversion généralisée du risque se traduit par des fonds euros qui séduisent bien plus que les contrats impliquant des unités de compte et donc un risque financier.

Avec l’avènement de la loi PACTE, le marché de l’offre assurantielle se retrouve transformé et plusieurs possibilités de souscription sont offertes aux épargnants qui pourront plus facilement dynamiser leurs placements en fonction des avantages offerts par les différents produits :

- Le plan d’Epargne Retraite: Les organismes assureurs ont commencé le lancement de la commercialisation des nouveaux PER depuis le 1er Octobre 2019. Par ailleurs, les anciens produits seront fermés à la commercialisation dès le 1er Octobre 2020. Enfin, tout transfert de son assurance-vie vers un nouveau PER avant le 1er Janvier 2023 permet de bénéficier d’avantages fiscaux exceptionnels.

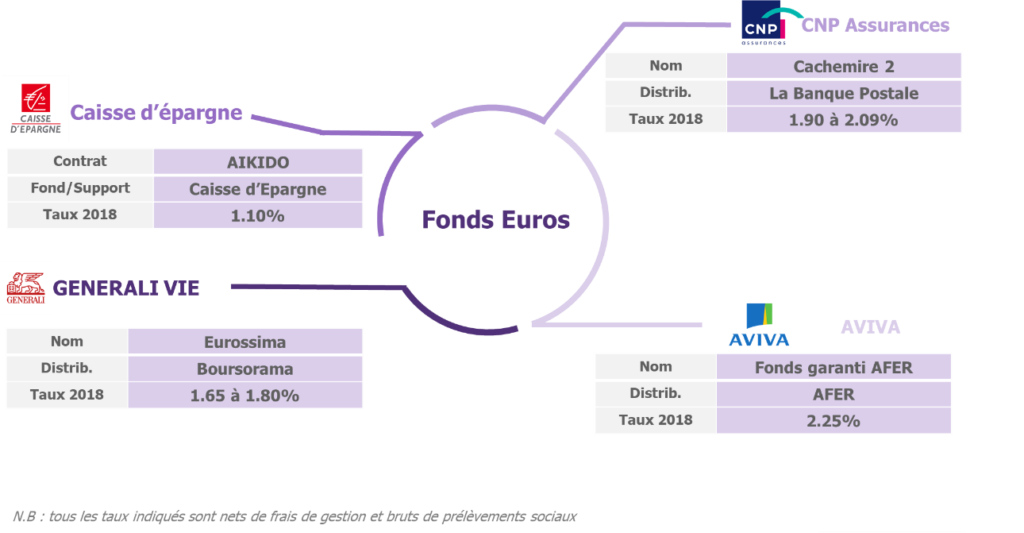

- Contrats fonds euros : Dans le cadre de l’assurance vie, il s’agit de contrats qui garantissent aux souscripteurs les fonds versés. Les fonds versés sont par ailleurs augmentés des intérêts perçus au titre d’un taux minimum garanti (TMG).

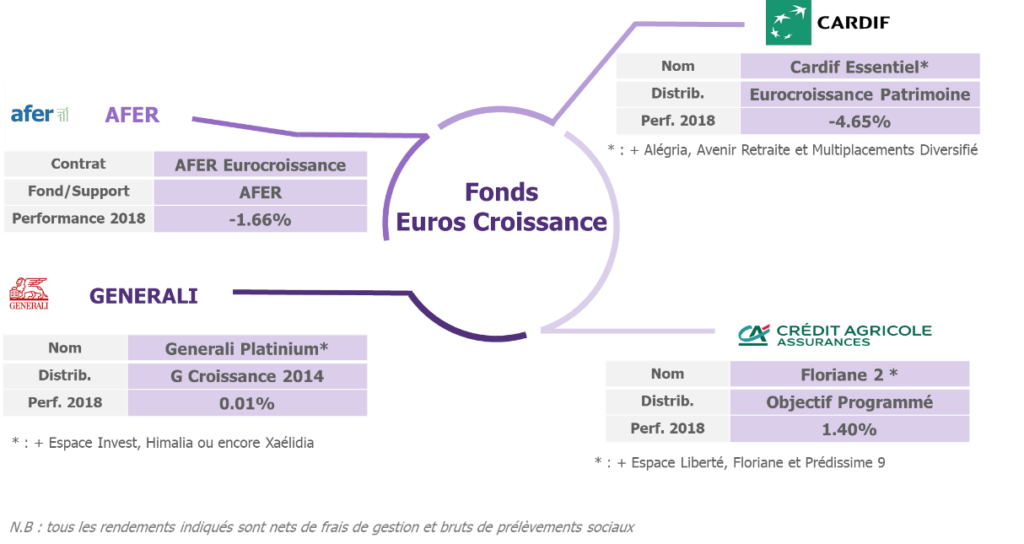

- Fonds euro-croissance : Dans le cadre de l’assurance vie, il s’agit d’un produit qui permet au souscripteur à la fois de sécuriser ses placements à partir d’une échéance dont la durée minimum est de 8 ans, mais aussi de bénéficier du dynamisme des marchés financiers. La baisse des taux obligataires qui a réduit les rendements offerts par les fonds euros est donc compensée par les performances des marchés financiers.

- Fonds en unité de compte : L’épargnant investit son placement dans des instruments financiers (actions, obligations, OPCVM, parts FIA, etc.) dont le rendement dépend de l’évolution du marché boursier/immobilier de référence. La seule garantie est donc le nombre d’unités de compte achetées, mais pas les fonds associés.

- PEA-PME ETI : Il s’agit de placements dans des titres PME et ETI. Par ailleurs, la loi PACTE ouvre la possibilité d’investir dans des PEA-PME pour les jeunes de 18 à 25 ans, à la charge de leurs parents, ainsi qu’aux mineurs émancipés. Il est à noter que pour investir dans un PEA-PME ETI, le souscripteur peut passer par une assurance, mais également par une banque.