Entrée en vigueur le 1er janvier 2016, la loi Eckert a permis d’améliorer la recherche des bénéficiaires de contrats d’assurance-vie et de fixer un cadre légal au déblocage des fonds dormants. En 2016, la Cour des Comptes estimait encore que les encours des avoirs bancaires non réclamés, de l’assurance-vie et de capitalisation en déshérence s’élevaient à près de 3,7 milliard d’euros dont 23% provenait de produits d’assurance. Le total représentait près de 6 millions de comptes inactifs et 550 000 produits d’assurance émanant de 253 sociétés différentes (banques, assureurs, sociétés de gestion d’épargne salariale).

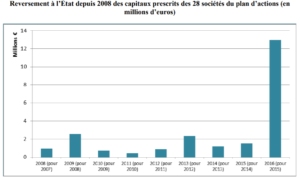

La loi Eckert dont la mise en application est notamment contrôlée par l’ACPR (Autorité de Contrôle Prudentiel et de Résolution) a nettement poussé les acteurs concernés à reverser les capitaux en déshérence. De fait le montant des capitaux reversés à l’Etat par les principaux organismes de l’assurance-vie en France (représentant 90% des parts de marché) a été multiplié par 6 entre 2008 et 2016.

Source : Leblogpatrimoine.com

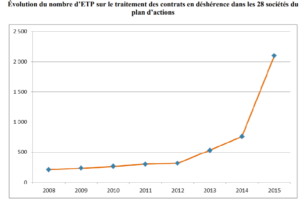

Source : Leblogpatrimoine.com

Que stipule la loi Eckert et quels sont ses objectifs ?

La loi Eckert s’applique au monde de la banque et de l’assurance et fixe un nouveau cadre légal concernant les comptes dormants. Elle dispose notamment que les contrats d’assurance-vie non réclamés depuis 10 ans à compter de l’échéance du contrat ou de la connaissance du décès doivent être confiés à la Caisse des Dépôts et Consignations (CDC). La CDC est alors chargée de conserver les sommes non réclamées pendant 20 ans. Passé ce délai, sans réclamation, elles sont alors définitivement acquises par l’État.

Source : Caissedesdépôts.fr

Désormais les assureurs se doivent de consulter annuellement le répertoire national d’identification des personnes physiques (RNIPP) afin de détecter les décès dont ils n’auraient pas eu connaissance et de verser les capitaux aux bénéficiaires. La loi va même encore plus loin car les assureurs se doivent de vérifier que l’inactivité d’un compte n’est pas liée au décès de l’assuré.

Parallèlement les bénéficiaires peuvent s’appuyer sur l’association AGIRA qui regroupe les réclamations afin de les transmettre à toutes les sociétés d’assurance, institutions de prévoyance et mutuelles. Enfin, les éventuels bénéficiaires peuvent via un site dédié, Ciclade, effectuer une recherche au sujet de fonds déjà transférés à la CDC. Depuis sa mise en place, 17,5 % des demandes aurait jusque-là abouti à une correspondance positive.

Quant aux délais légaux, les assureurs ont l’obligation de rechercher et prendre contact avec le ou les éventuels bénéficiaires seulement 15 jours après avoir eu connaissance d’un contrat en déshérence. Le délai de versement des capitaux est officiellement d’un mois après que le bénéficiaire a fourni les pièces nécessaires. Cependant le respect de ces délais légaux oblige les assureurs à mettre en place de nouvelles procédures et des contrôles qui ont posé de nombreuses difficultés.

Les difficultés rencontrées par les assureurs

De nombreuses difficultés pratiques et opérationnelles constatées au niveau de tous les acteurs persistent encore deux ans après l’entrée en vigueur de cette loi. Parmi elles quelques exemples :

Les assurés « canoniques » (assurés de plus de 115 ans, d’après le rapport de l’ACPR) sont de facto présumés décédés. En effet, l’actuelle doyenne française a 113 ans et la précédente est décédée à 114 ans. Or, il est parfois impossible d’obtenir un acte de décès pour ces assurés dits « canoniques » et il en va de même pour les « disparus ». Ainsi, ils restent généralement « en vie » dans les outils informatiques des assureurs alors qu’ils sont très probablement décédés et l’assureur conserve les capitaux sans limitation de durée.

Les notaires et les mairies peuvent également mettre du temps à répondre aux demandes. D’où la nécessité d’avoir un système de suivi performant.

Il en va de même avec les spécialistes de la recherche bénéficiaire (enquêteurs privés ou généalogistes) qui commencent à manquer. Sur-sollicités, ils ont besoin de plus de temps pour traiter les demandes. Les compagnies d’assurance ne peuvent que difficilement respecter le délai de deux semaines qui leur est imparti.

Le rapport de l’ACPR évoque aussi un manque de précision de la Poste qui peut complexifier le travail des assureurs. Il explique qu’il arrive qu’une lettre recommandée revienne à l’assureur, la Poste ne différencie pas toujours la raison de ce retour entre PND (« pli non distribué » lorsque l’adresse est inconnue) et NPAI (lorsque le destinataire n’habite pas à l’adresse indiquée).

En outre, en fonction de leur statut, les acteurs de l’assurance sont inégaux quant aux sources d’informations auxquelles ils ont accès. Les assureurs-vie n’ont pas accès au NIP (Numéro d’Inscription au Répertoire). Ceux sous le régime libre n’ont accès au RNIPP qu’en adhérant à une association professionnelle française. Ce manque d’accès aux informations complexifie et rend même parfois impossible la recherche des éventuels bénéficiaires.

De son côté la CDC fait, elle aussi, face à des difficultés. En 2017, 89.400 dossiers ont été ouverts par des bénéficiaires pour récupérer l’argent d’un ancien compte dormant transféré alors à la CDC. La même année, elle a restitué 42,2 millions d’euros malgré la longueur des procédures. Elle s’explique par le nombre important de demandes, un travail souvent complexe de vérification de l’identité des internautes (homonymies) et les échanges avec les établissements financiers.

Quels sont les leviers d’actions des assureurs ?

La recherche des ayants-droit coûte plus ou moins chère en fonction de la complexité à laquelle les assureurs font face. En effet, il est parfois nécessaire de faire appel à des spécialistes et ces enquêtes, à la charge des assureurs, représentent parfois un montant supérieur au capital devant être versé au(x) bénéficiaire(s). Néanmoins la loi s’applique pour tous les cas, peu importe le montant à verser. En cas de non-respect de la loi, l’ACPR n’hésite pas à appliquer de lourdes amendes pouvant se compter en dizaines de millions d’euros.

A la suite de ces sanctions, des budgets importants ont été débloqués pour faire avancer le sujet au sein des entreprises d’assurance. Beaucoup ont repensé leur organisation à cette occasion : la mise en place d’une gouvernance par la Direction générale des différents projets déshérence, la coordination des différents chantiers par une équipe dédiée, la réorganisation et le redimensionnement des équipes, le renforcement de la direction conformité, etc. De nombreuses entreprises externes ont été sollicitées afin de les appuyer dans leurs démarches.

Source : ACPR – Banque de France

Source : ACPR – Banque de France

Des audits sont régulièrement organisés par l’ACPR afin d’élaborer des plans d’actions et de suivre l’avancement des travaux. Des indicateurs précis sont mis en place et doivent être mesurés annuellement. Un rapport est ensuite transmis à l’ACPR et rendu public. Le sujet est désormais suivi au plus haut niveau par les assureurs au même titre que les autres programmes de mise en conformité. En effet, les évolutions des indicateurs sont retranscrites dans des rapports réguliers transmis au Comité Exécutif de chaque entreprise. Ce suivi régulier permet d’ajuster certaines actions et de préparer progressivement le rapport annuel demandé par l’ACPR. Malgré les efforts fournis, on constate toutefois que les sociétés ont pris du retard par rapport au plan d’action pour les Contrats Non Réclamés « CNR 2014-2015 ».

En 2016, la loi Sapin II a par ailleurs introduit l’obligation, à la charge des organismes d’assurance, de communiquer annuellement à l’ACPR « le nombre et l’encours des contrats non liquidés pour lesquels l’adhérent a dépassé l’âge de départ en retraite, ainsi que les moyens mis en œuvre pour les en informer », soit de nouvelles charges à absorber du côté des assureurs.

Malgré une prise de conscience un peu tardive du marché, l’ACPR constate qu’avec un cadre législatif plus strict un réel changement des mentalités est en cours. En effet avec la loi Eckert l’arsenal législatif s’est désormais considérablement renforcé : l’obligation d’information annuelle des souscripteurs, l’identification des assurés décédés, la recherche des bénéficiaires, la revalorisation post mortem, la liste des contrats dénoués non-réglés et le reversement des capitaux à l’Etat et à la CDC.

Les assureurs revoient l’organisation de leur structure et leurs modes de fonctionnement. Début 2017, le Ministère des Finances considérait qu’il était déjà possible de mesurer le succès de cette loi « par le montant des sommes non réclamées transférées à la Caisse des Dépôts » s’élevant à presque 4 milliards d’euros. Néanmoins, des facteurs de complexité d’origines diverses ralentissent le process. Bien que largement entamés, les chantiers sont encore loin d’être terminés… laissant ce sujet encore entièrement d’actualité en 2018.