Garantie contre le vol ou la casse de téléphones portables, assurance annulation souscrite en même temps qu’un voyage, extension de garantie pour l’électroménager ou appareils électroniques… Nombreuses sont les occasions de souscrire une assurance affinitaire. Apparue en France il y a une quinzaine d’années, l’assurance affinitaire est définie par la FGSA (fédération des garanties et assurances affinitaires) comme « toute garantie d’assurance, d’assistance ou service accessoire en lien avec l’univers d’un produit ou service distribué par un distributeur non-assureur et qui n’est pas le motif principal d’achat du client ». Malgré un fort développement ces dernières années, elle fait face à plusieurs difficultés.

L’assurance affinitaire, un marché en fort développement

L’assurance affinitaire connaît une bonne dynamique de croissance

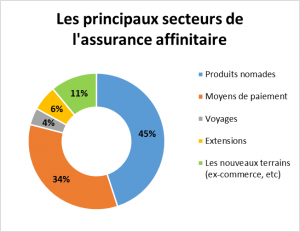

À l’origine développée afin de couvrir un risque bien spécifique partagé par un ensemble de personnes (expatriés, chasseurs, etc.), l’assurance affinitaire s’est démocratisée à l’ensemble des secteurs, produits et évènements.

À l’origine développée afin de couvrir un risque bien spécifique partagé par un ensemble de personnes (expatriés, chasseurs, etc.), l’assurance affinitaire s’est démocratisée à l’ensemble des secteurs, produits et évènements.

Le marché de l’assurance affinitaire est dynamique, et offre des perspectives de croissance aux acteurs –toujours plus nombreux- implantés sur ce marché. L’un des courtiers leaders du secteur, SPB, a ainsi franchi le seuil de 50 millions d’assurés dans 12 pays européens en 2015 avec un chiffre d’affaires dépassant 260 millions d’euro.

Le succès de l’assurance affinitaire s’explique par les bénéfices offerts aux assurés. En effet, le processus de souscription est simplifié pour les clients, qui se voient proposer une offre correspondant à leurs besoins en temps réel lors de l’achat de biens ou services pour lesquels une assurance est importante voire nécessaire. Les clients n’ont ainsi pas à effectuer de démarche supplémentaire pour trouver une offre d’assurance. De plus, le réseau de distributeurs d’assurance affinitaire est de plus en plus développé, ce qui facilite d’autant plus l’accès à ces offres.

Ces produits d’assurance distribués en BtoBtoC (via les banques, les opérateurs télécom, la distribution spécialisée, etc) sont fortement plébiscités par les distributeurs. En effet, l’assurance affinitaire élargit leur offre et y apporte une différenciation. La valeur ajoutée créée pour les clients permet de les fidéliser et de générer des revenus supplémentaires. De nouveaux distributeurs font leur apparition, attirés par les perspectives de ce marché. Ainsi, Amazon a en juillet dernier lancé une offre de garantie contre les dommages accidentels et les pannes des objets électroniques. Cette offre, appelée Amazon Protect, est proposée aux clients achetant sur son site en complément de la garantie constructeur. Le risque est porté par l’assureur anglais London General Insurance Company Limited (LGI). Malgré une tendance à la baisse des prix et donc de leurs marges, les acteurs du secteur demeurent nombreux et bénéficient de l’attractivité du marché, qui se traduit par une augmentation du nombre de couvertures.

Quels relais de croissance pour l’assurance affinitaire ?

Le développement de l’assurance affinitaire est fortement corrélé à l’essor du e-commerce. En effet, de plus en plus de produits et services distribués en ligne peuvent être couplés à une assurance. C’est notamment le cas de l’électronique, distribué par des plateformes comme Amazon ou sur les sites Internet de distributeurs (Fnac, Darty, etc.), ou des voyages. Le e-commerce favorise les ventes d’assurance affinitaire, car il garantit une souscription rapide simultanément à l’achat du bien ou service. Pour les acteurs du marché, le e-commerce est un important relais de croissance ; il représente notamment 50% des adhésions du courtier SPB. Néanmoins, ce nouveau mode de distribution impose aux assureurs d’adapter leur organisation afin de répondre aux attentes des clients. L’assurance affinitaire est ainsi dématérialisée sur l’ensemble du parcours client, de la souscription (signature électronique) à la gestion de sinistre, ce qui génère des gains d’efficacité.

Deux autres relais de croissance sont prometteurs mais encore peu exploités : l’assurance temporaire ultra-personnalisée et le marché des entreprises. En effet, le marché de l’assurance temporaire (par exemple, le fait de proposer une assurance annulation pour un séjour avec une date définie) pourrait être un vecteur de croissance important pour les acteurs de l’assurance affinitaire, à condition de proposer l’offre adéquate, au bon moment et au bon prix. Pour cela, les assureurs doivent établir des partenariats qui leur fournissent la technologie permettant l’accès aux données utilisateurs en temps réel. Un deuxième axe potentiel de croissance est le développement sur le marché des entreprises avec un double bénéfice pour les assureurs : fidéliser la clientèle et par la même occasion augmenter leurs revenus.

Enfin, un autre relais potentiel de croissance pourrait être l’émergence de l’économie participative, qui dévoile de nouveaux besoins d’assurance et est particulièrement attractive pour les assureurs. Néanmoins, le collaboratif ne s’avère pas si prometteur pour l’assurance affinitaire. En effet, il existe un frein majeur au développement d’une offre conjointe collaboratif – assurance affinitaire : l’absence de réel besoin. Les clients sont souvent déjà assurés et n’ont pas l’utilité d’un produit spécifique.

Pour conforter son développement, l’assurance affinitaire doit encore surmonter plusieurs difficultés

L’assurance affinitaire jouit encore et toujours d’une mauvaise réputation

Selon une étude réalisée par Harris Interactive en 2016 sur un panel de consommateur européens, 73% des sondés déclarent souscrire de temps en temps des assurances affinitaires et 13% des personnes ayant connaissance des nouvelles réglementations se disent prêtes à changer d’assureur pour assurer leur automobile et leur habitation. Depuis plusieurs années déjà, l’assurance affinitaire s’est forgé une mauvaise réputation auprès de ses clients, en raison de l’opacité des clauses contractuelles et des déconvenues bien trop fréquentes lors des indemnisations. Le marché de l’assurance affinitaire a fait les frais de nombreux dérapages : le rapport UFC Que Choisir dénonce l’inadéquation de la tarification pour la téléphonie mobile, et des clauses d’exclusion où l’assurance couvre uniquement les vols avec violence. Selon une étude réalisée par l’Institut CSA (Institut CSA – « Étude : Assurance affinitaire : État des lieux des comportements et attentes des Français »), 50 % des consommateurs ont une vision négative des contrats d’assurance affinitaire et 51 % ont le sentiment de ne pas avoir toutes les informations en main. Les deux tiers des sondés avaient mentionné la création d’un label.

Pour mettre un terme à cette mauvaise image de l’assurance affinitaire, la Fédération des Garanties et Assurances Affinitaires (FG2A) a créé en 2013 un label de qualité. Bouygues Télécom, AIG et SPB ont été les premiers à avoir décroché cette distinction en 2014 pour les téléphones et les tablettes. Néanmoins, cette labélisation doit encore faire ses preuves. Du côté des assureurs, le retour sur investissement laisse quelque peu à désirer; du côté des clients, on peut s’interroger sur la fiabilité de ce label dans la mesure où les modalités d’attribution de ce dernier ont été allégées depuis sa création.

Pour mettre un terme à cette mauvaise image de l’assurance affinitaire, la Fédération des Garanties et Assurances Affinitaires (FG2A) a créé en 2013 un label de qualité. Bouygues Télécom, AIG et SPB ont été les premiers à avoir décroché cette distinction en 2014 pour les téléphones et les tablettes. Néanmoins, cette labélisation doit encore faire ses preuves. Du côté des assureurs, le retour sur investissement laisse quelque peu à désirer; du côté des clients, on peut s’interroger sur la fiabilité de ce label dans la mesure où les modalités d’attribution de ce dernier ont été allégées depuis sa création.

La règlementation : un fardeau ou un effet de levier pour l’assurance affinitaire?

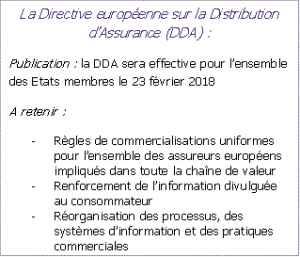

Le marché de l’assurance affinitaire n’est pas épargné par les enjeux règlementaires actuels.  Ainsi, la loi Hamon vient renforcer la protection du consommateur afin d’éviter de souscrire une multi-assurance si le risque est déjà couvert, ce qui est souvent le cas avec l’assurance affinitaire. L’un des cas les plus fréquents est celui des assurances couvertes par les cartes bancaires, que l’application mobile FLUO permet d’identifier afin d’éviter de souscrire des assurances supplémentaires. Une autre règlementation, la Directive européenne sur la Distribution d’Assurance, impacte fortement les activités de l’assurance affinitaire en imposant plus de transparence aux distributeurs. Cette règlementation devrait entraîner de forts impacts organisationnels. Le principal défi pour les assureurs affinitaires sera de renforcer la traçabilité et la récolte des informations clients afin de leur proposer une offre répondant à leurs attentes.

Ainsi, la loi Hamon vient renforcer la protection du consommateur afin d’éviter de souscrire une multi-assurance si le risque est déjà couvert, ce qui est souvent le cas avec l’assurance affinitaire. L’un des cas les plus fréquents est celui des assurances couvertes par les cartes bancaires, que l’application mobile FLUO permet d’identifier afin d’éviter de souscrire des assurances supplémentaires. Une autre règlementation, la Directive européenne sur la Distribution d’Assurance, impacte fortement les activités de l’assurance affinitaire en imposant plus de transparence aux distributeurs. Cette règlementation devrait entraîner de forts impacts organisationnels. Le principal défi pour les assureurs affinitaires sera de renforcer la traçabilité et la récolte des informations clients afin de leur proposer une offre répondant à leurs attentes.

Le marché de l’assurance affinitaire demeure porteur grâce au développement du e-commerce. Mais pour continuer à prospérer de façon pérenne, l’assurance affinitaire doit dès maintenant se conformer aux exigences règlementaires et regagner la confiance des consommateurs. Enfin, une difficulté majeure reste encore à surmonter : la hausse de la sinistralité sur certains risques, comme la casse de mobile, qui a affecté même les plus gros acteurs comme SPB. Si les perspectives de marché semblent favorables, le modèle de l’assurance affinitaire reste donc encore à affiner.